2023年10月1日からインボイス制度が始まります。

本格的な開始まであと2年ほどありますが、

それまでにやるべきことは何か一緒に確認していきましょう。

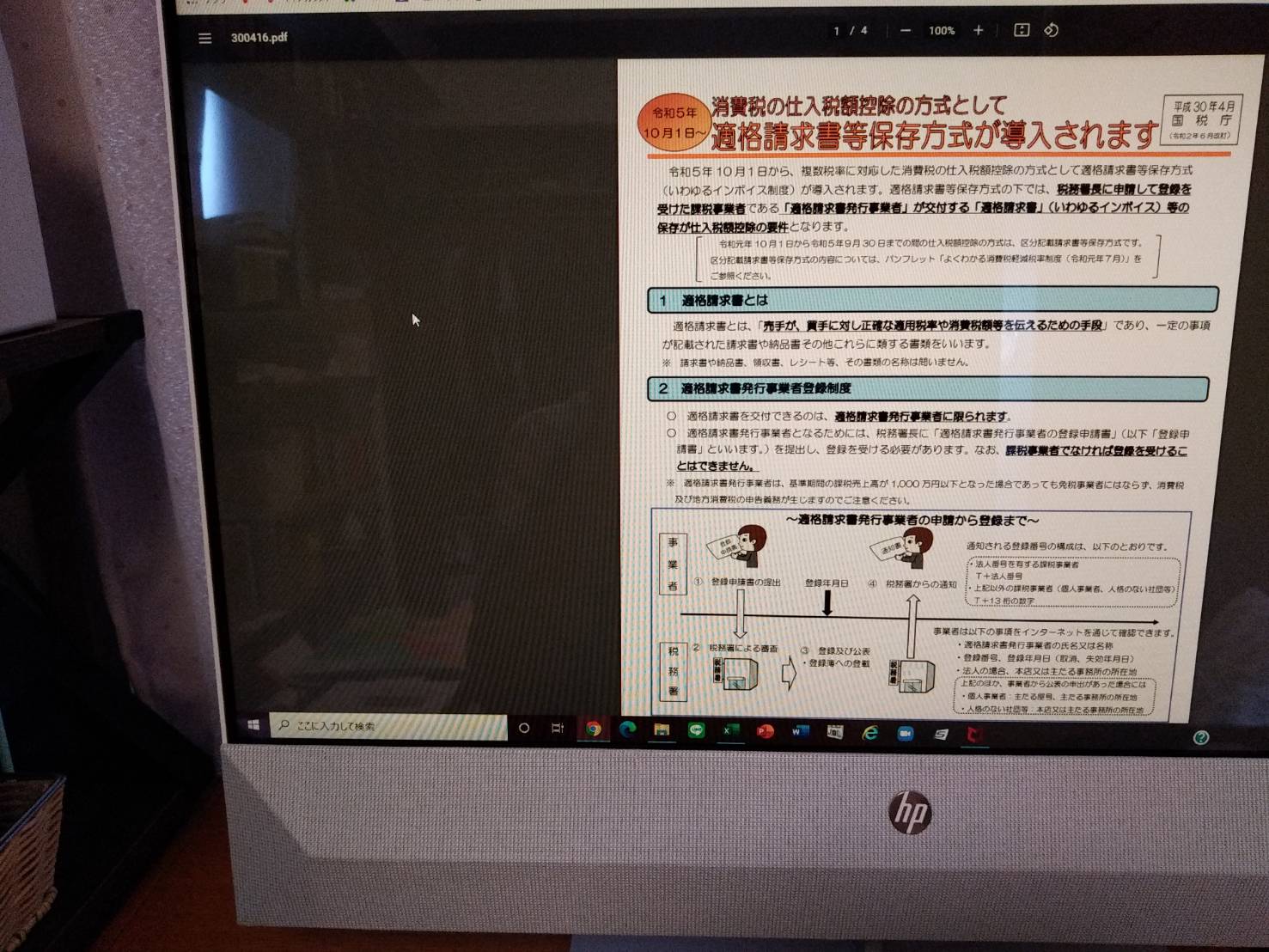

1、消費税のインボイス制度とは

インボイスとは「請求書」を意味します。

請求書に関する制度改正です。

インボイス制度は消費税法が認める請求書を発行し、

保存しないと消費税計算上、事業者自らも、取引の相手方も不利な扱いを受けるというもの。

このインボイスを発行できるのは消費税を納めている事業者である、課税事業者のみ。

消費税を納めていない免税事業者はインボイスを発行することはできません。

詳しくは↓「消費税の計算とインボイス制度」のところに書きましたので

ご参照頂ければ。

2、すでに課税事業者である場合

すでに課税事業者である場合に制度開始までにやるべきことは次のとおり。

①適格請求書発行事業者になるための登録申請

②請求書の見直し

③免税事業者との取引を確認・検討・交渉

①・②は事業者自身でできるので、早めに済ませてしまいましょう。

では順を追って見ていきます。

①適格請求書発行事業者の登録申請

請求書に記載すべき登録番号を税務署に申請し、発行してもらいます。

この登録番号がないと、適格なインボイスとして認めてもらえません。

インボイス制度開始から登録を受ける場合の

登録申請期間は2021年10月1日から2023年3月31日まで

あと1か月ほどでスタートです。

どっちみち必要なのものなので、早めに登録してしまいましょう。

事前準備は必要ですが、e-Taxソフト、e-Tax(Web版)どちらでも申請可能です。

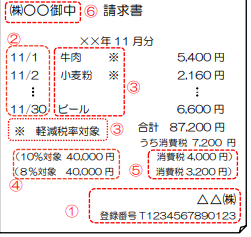

②請求書の見直し

自らが発行している請求書などが

インボイス制度に合わせた記載方法をしているか確認します。

適格請求書の記載例として、 国税庁HP ではこのような請求書が挙げられています。

①の登録番号が大きな改正点です (1、適格請求書発行事業者になるための登録申請を参照) 。

法人の場合は法人番号の頭にTがつきますので、

申請せずともわかりますが、いずれにせよ申請は必須。

あとは、②取引年月日③取引内容・軽減税率対象の区分

④税率ごとに区分した金額⑤税率ごとに区分した消費税額

⑥受領者の氏名、名称 このあたりは変わっていません。

Misocaなどの請求書発行システムを使用して発行している場合は

インボイス制度の対応はしてくれるので楽です。

Excelなど自分でカスタマイズしているケースでは

インボイス制度に対応できているかどうか確認しましょう。

注意すべきポイントとしては

インボイスに記載する消費税額について

税率ごとに合計した税抜金額に税率をかけて消費税額を計算すること。

計算過程で生じる端数処理は、1インボイスにつき、税率ごとに1回ずつと決まっています。

③免税事業者との取引を確認・検討・交渉

取引の相手方が免税事業者かどうか確認する必要がでてきます。

大手との取引であれば、確認せずとも消費税課税事業者であることが

わかりますが、小規模な場合など不明な時は確認せざるを得ません。

これまで消費税を請求に上乗せされていたとしても、

実は免税事業者だということもあるからです。

免税事業者であることが判明したときは、

インボイス制度を機に課税事業者となるのかどうか、

免税事業者のままなのかを確認する必要があります。

インボイス制度導入後も引き続き免税事業者である場合は、

仕入にかかった消費税額が消費税計算上差引できないため(一定期間経過措置あり)、

取引関係性によって消費税相当額について値下げするのか、

消費税相当額について本体価格としてこれまで通り支払っていくのか

検討していくこととなります。

値下げしてもらうとなれば交渉も必要ですね。

いずれにせよ消費税額計算上は、

適格請求書発行事業者か、免税事業者か、

を区分して集計する必要がでてきます。

会計ソフトを利用している場合は、区分集計に対応したものが

出てくるかと思いますが、手計算するのは煩雑すぎて非現実的です。

会計ソフトを導入していない場合は、

税理士事務所に相談して頂くか、自分で会計ソフトを導入するのかを

検討しましょう。

3、免税事業者である場合

免税事業者である場合にまずすべきことは…

課税事業者となるのかどうか決めること

各業界の取引慣行にもよりますが、

基本的には自らが請求書や領収書を発行する

取引の相手方が完全に個人の方のみである場合や

免税事業者同士での取引のみである場合以外は

課税事業者になるのが得策でしょう。

課税事業者となることを決めた場合は、納税額のシミュレーションにより

どの程度負担額が増えるのかを確認しておく必要がありますので

早めに専門家へ相談することをお勧めします。

また、原則として消費税課税の適用を受けようとする

課税期間の初日の前日までに「課税事業者選択届出書」を提出。

ただし、2023年10月1日から登録事業者となる場合は、登録申請のみで

課税事業者選択届出書の提出は不要、同日から課税事業者となります。

そして、簡易課税制度を選択すべきかもシミュレーションすべきですね。

そのほか制度開始までにすべきことは

「2、すでに課税事業者である場合 」と同じです。

▼娘日記(8歳、5歳)

今日はあいにくの雨ですが、下の娘は保育園から

川遊びに出かけています。

雨なので施設でお遊びしてかえってくるようで、

川遊びできないと朝知ると能面のような顔に…

まあ帰ってきたら楽しかった~!と言っているでしょうね。

<サービスメニュー>

税務顧問のお問い合わせ

スポット税務申告書作成提出

スポット税務相談

自分で経理サービス

個別コンサルティングのお問い合わせ