10月1日のインボイス制度開始まで2ヶ月を切りました。

インボイス制度開始にあたり、売手負担の振込手数料の会計処理で

インボイス保存が要るか要らないかが変わってきます。

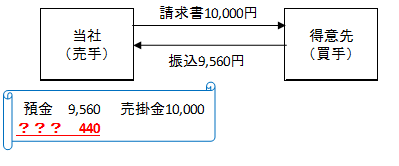

1、売掛金回収時の売手負担の振込手数料

得意先から売掛金を回収する際、得意先が振込手数料を差し引いて振り込んでくることがあります。

???のところどう処理しますか?

例えば当社が発行した請求書が10,000円で、得意先は440円の振込手数料を金融機関に支払い、残額の9,560円を当社の預金口座に振り込んできたとします。

この当社負担の振込手数料440円についてですが、10月1日以降、会計処理の仕方によってはインボイスが必要になることもあります。

つまり、振込手数料をどのように会計処理するかによって、インボイス保存のいる、いらないが変わってくるのです。

2、売上値引など、売上高のマイナスとして処理する場合

振込手数料440円を売上値引などの科目で売上高のマイナスとして処理する場合です。

消費税の課税区分は「売上げに係る対価の返還等(以下「売上返還」とします。)」になります。

現在、この方法で会計処理されている場合、インボイス制度開始後もこの方法で問題ありません。

当社は売上返還(得意先に対する振込手数料分の値引き)をしているため、原則的には得意先に対して適格返還請求書(以下「返還インボイス」と略します。)を発行する必要があるのですが、

税込金額1万円未満の売上返還については返還インボイスの発行が不要とされました。

つまり、1万円未満の振込手数料については消費税の課税区分を「売上返還」としても「返還インボイス」を発行する必要はなく、これまで通りで全く問題がありません。

<注意点>

売上返還の消費税率は、売上返還の基となった売上税率が適用されます。

なので、軽減税率8%に係る振込手数料については、「軽減税率8%の売上返還」となります。

振込手数料は課税10%ですが、売上返還となると区分が変わるのです。

3、支払手数料などの科目で会計処理する場合

振込手数料440円を支払手数料などの科目で会計処理する場合。

この場合、消費税の課税区分は「課税仕入れ」と「売上返還」のどちらかを選択することになります。

① 「課税仕入れ」を選択する場合

振込手数料を支払手数料など経費科目で処理している場合、現状ではほとんど「課税仕入れ」にしているのではないでしょうか。

しかし、この処理では当社が負担すべき振込手数料を得意先が立替払いしてくれたことになるため、

インボイス制度開始後は原則的には「金融機関が発行する振込手数料のインボイス」及び「得意先が発行する立替金精算書」が必要になります。

現実にもらうことはほぼ不可能ですし、対応できないでしょう。

② 「売上返還」を選択する場合

勘定科目は「支払手数料」でも課税区分を「売上返還」として処理する場合、

上記①のようなインボイスや立替金精算書は必要ありません。

勘定科目がどうであれ、消費税の課税区分が売上返還である以上、消費税法上は当社が振込手数料分の値引きをしたと考えます。

そのため、1万円未満の「売上返還」については「返還インボイス」を発行する必要はなく、

保存すべきインボイスも必要ありません。

ただし、2、同様、軽減税率8%に係る振込手数料については、「軽減税率8%の売上返還」の区分となります。

まとめ

当社(売手)負担の振込手数料は10月1日以降、

勘定科目は売上値引でも支払手数料でもどちらでも構いません。

ですが、消費税の課税区分は「売上返還」

とすることで、インボイスの保存が不要となり、事務処理の手間が省けます。

自社で経理されている方のご参考になれば幸いです。