取引先と商談するために使った交通費

取引先の登記のために使った印紙代など

一時的に立替払いをし、後日取引先に実費請求することがあると思います。

そういった立替経費が出てきた場合、どうやって会計処理をするのでしょうか。

立替金として計上する方法

取引先との面談のための交通費や立替経費で、

後日取引先に精算、請求する場合は、

「立替金」で処理をします。

この場合は、負担者が取引先であり、

取引先に請求書や領収書、立替金精算書が渡っているケースです。

立替方法については、取引先との契約によりますので、一度確認してみましょう。

このケースでは自社は一時的に経費を立替ていることになりますので

会計処理は

立替金 / 現金預金

取引先から立替入金があったら

現金預金/ 立替金

で処理をします。

自社の経費として計上している場合は、

立替金の処理はせず、次のように売上高で処理をします。

<サービスメニュー>

税務顧問のお問い合わせ

スポット税務申告書作成提出

スポット税務相談

自分で経理サービス

個別コンサルティングのお問い合わせ

売上高として計上する方法

一方売上高で処理をする方法があります。

取引先が負担する自社の交通費を自社で経費計上しているケースです。

またお車代など実費ではなく報酬の一部として請求する場合も

立替金とはならず、売上高で処理をします。

会計では、総額主義=売上と経費は差引せず、どちらもそれぞれあげる

というのが基本的な考え方です。

会計の考え方からいくと、立替処理よりもこちらの方が適正な方法と言えるでしょう。

そのため、通常、自社で使った交通費などを取引先に請求したとしても、

立替で相殺するのではなく、請求額は売上高、交通費は経費として両方上げるという方法をとります。

これにより売上と経費が相殺され、差額分だけ利益が生じます。

同額で計上すればプラスマイナスゼロで利益はでません。

消費税はどうなるのか

では消費税はどうなるのでしょうか。

立替金処理をした場合は、課税対象外となります。

一方、売上高と経費を両建てする場合はどうかというと、取引内容により判定することになりますが、

通常の物販やサービス業ですと、売上高、経費いずれも課税取引となることがほとんどでしょう。

ですので、売上高-経費で差額が生じない限りは、

消費税の計算上影響がないことになります。差額が生じればその分は課税となります。

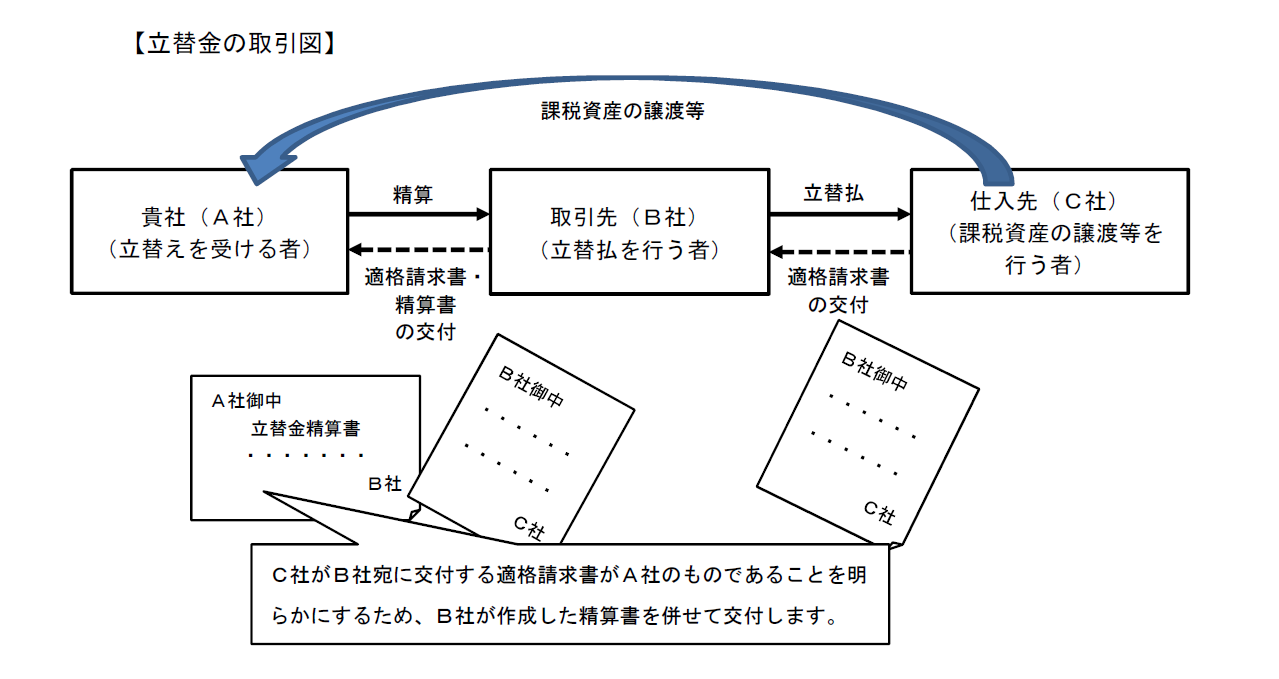

消費税についてはインボイス制度開始後の保存要件が細かく決まっています。

こちらもご参照頂ければ幸いです。

<サービスメニュー>

税務顧問のお問い合わせ

スポット税務申告書作成提出

スポット税務相談

自分で経理サービス

個別コンサルティングのお問い合わせ

▼娘日記(9歳、6歳)

上の娘は朝から漢字50問テストの勉強をしていました。

これで再テスト4回目。

ちょっと本人もさすがに焦ってきているようで、

母としては少しだけほっとしています。