源泉所得税の納期の特例とは

個人事業主や法人が給与や賞与を支払い、また、

士業などへの報酬の支払から徴収した源泉所得税。

原則的には前月分を毎月翌月10日までに

申告・納付しなければなりません。

ただし例外的に給与の支払人数が常時10人未満で、

事前に税務署へ承認申請すれば、毎月の納付を

年2回に済ますことができます。

これを源泉所得税の納期の特例と言います。

この特例を使った場合は、

上期である1月分~6月分を7月10日までに申告・納付

下期である7月分~12月分を1月20日までに申告・納付

する必要があります。

もうすぐ1月20日。

下期の納期の特例について、e-Tax(Web版)を使って申告できるよう

手続きの流れについて書いていきます。

なお、今回は個人事業主の方も法人の方も

源泉徴収義務者(人を雇って給与や賞与を支払い

また、士業などへ報酬を支払っている方)

が対象となるお話です。

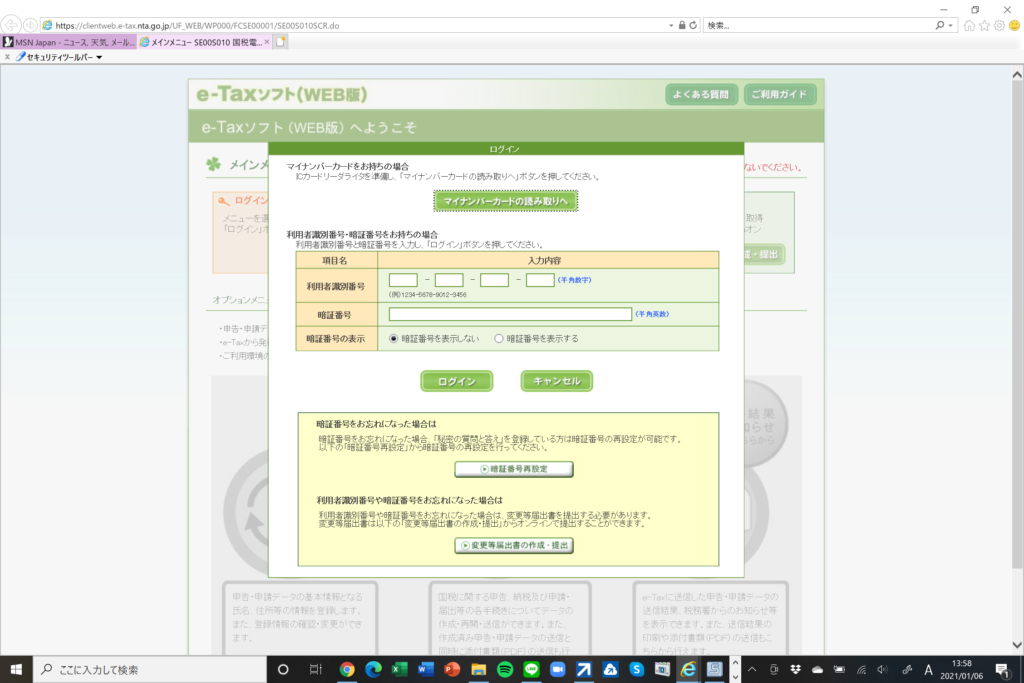

またe-Tax(Web版)にログインできるよう事前に

利用者識別番号と暗証番号は取得しておきます。

手続きの流れ

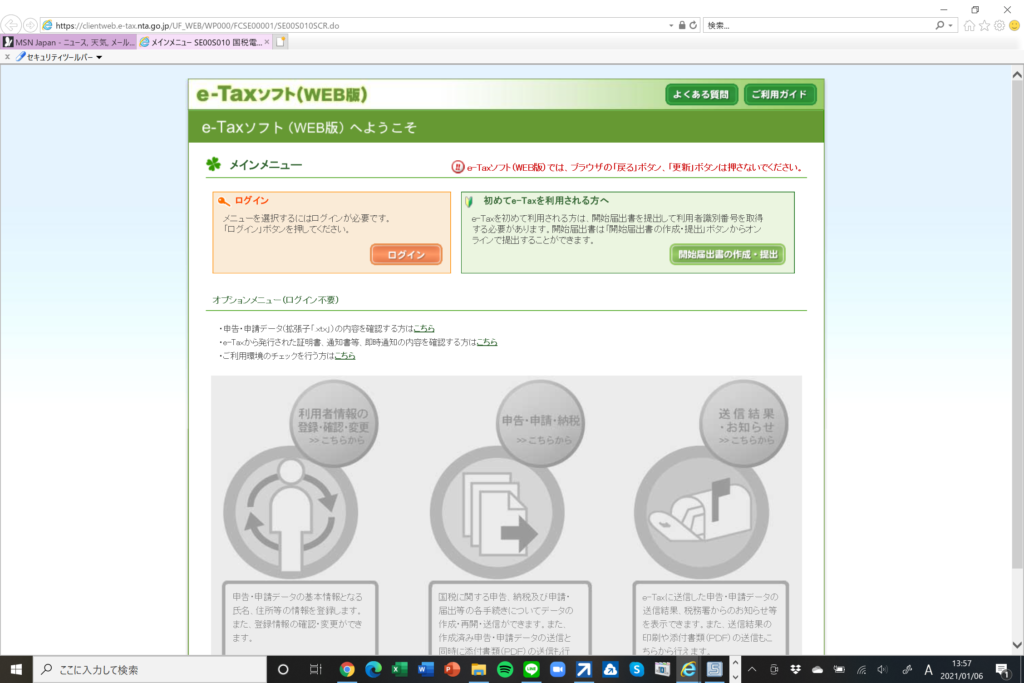

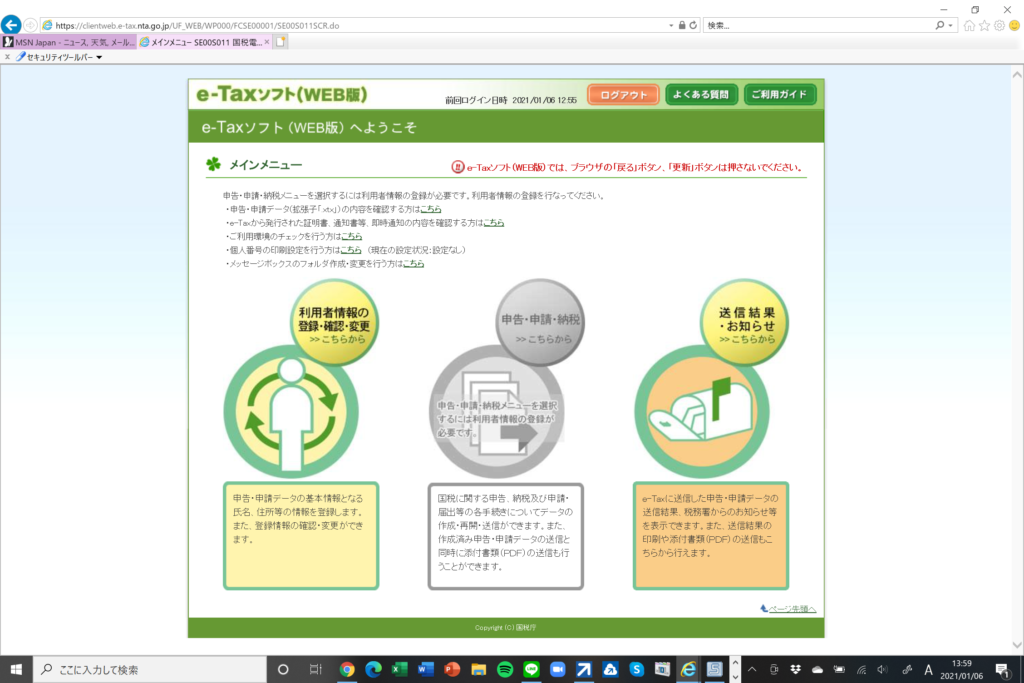

まずは、検索サイトでe-Tax(Web版)を検索。

サイトへアクセスします。

メインメニューから利用者識別番号、暗証番号を入力してログイン。

一番左側にある「利用者情報の登録確認変更」

のところから、基本情報を入力していきましょう。

入力が終わっている方はとばして頂ければ。

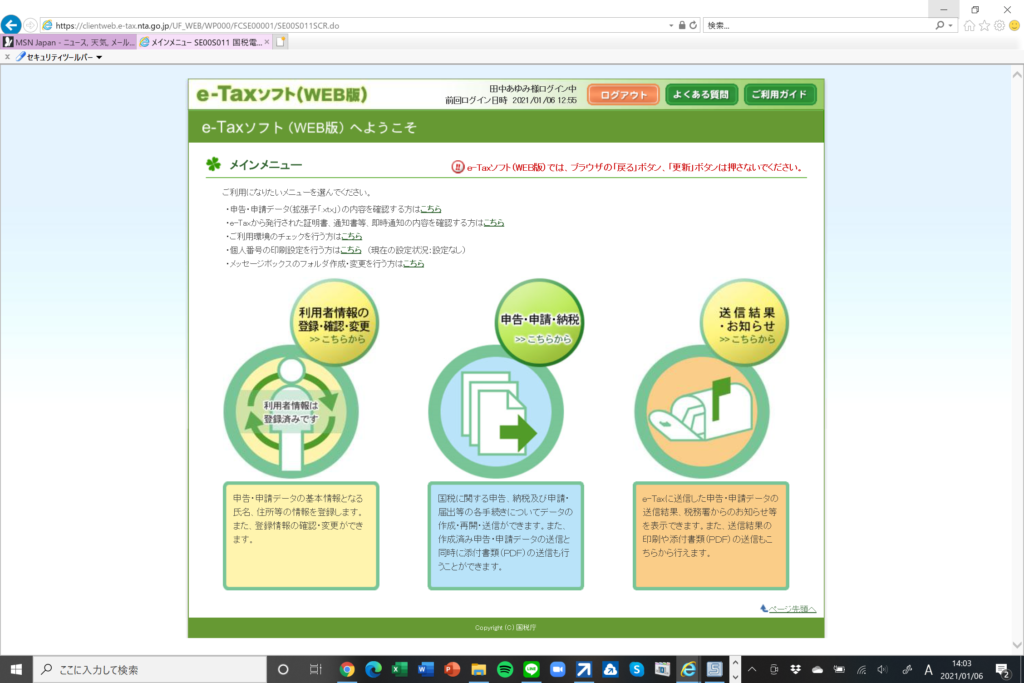

利用者情報の入力が終わると、メインメニューでクリックできなかった

「申告・申請・納税」のところもクリックできるようになります↓

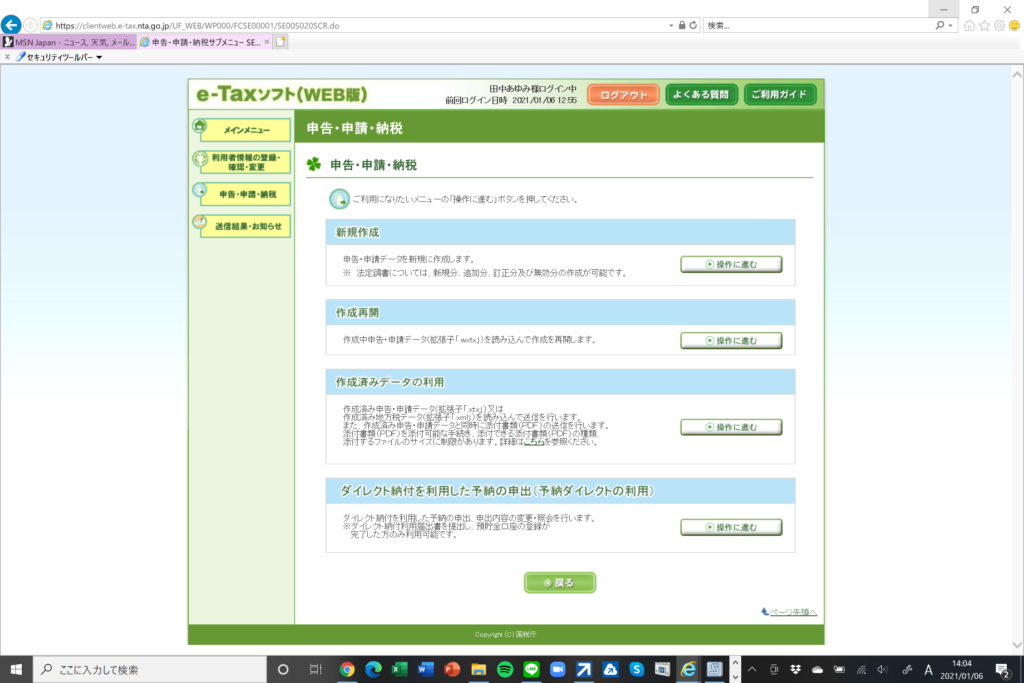

クリックできるようになったら、「申告・申請・納税」をクリック。

新規作成から「操作に進む」

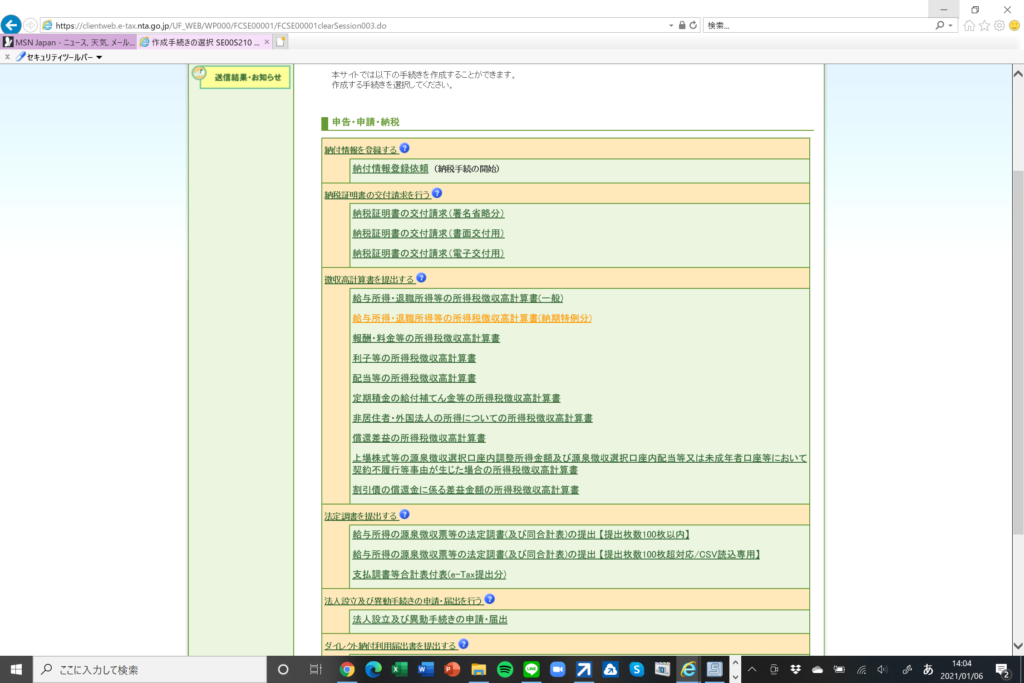

真ん中あたりの「徴収高計算書を提出する」のところから

「給与所得・退職所得等の所得税徴収高計算書(納期特例分)」をクリック。

指示に従って、必要情報を入力していきます。

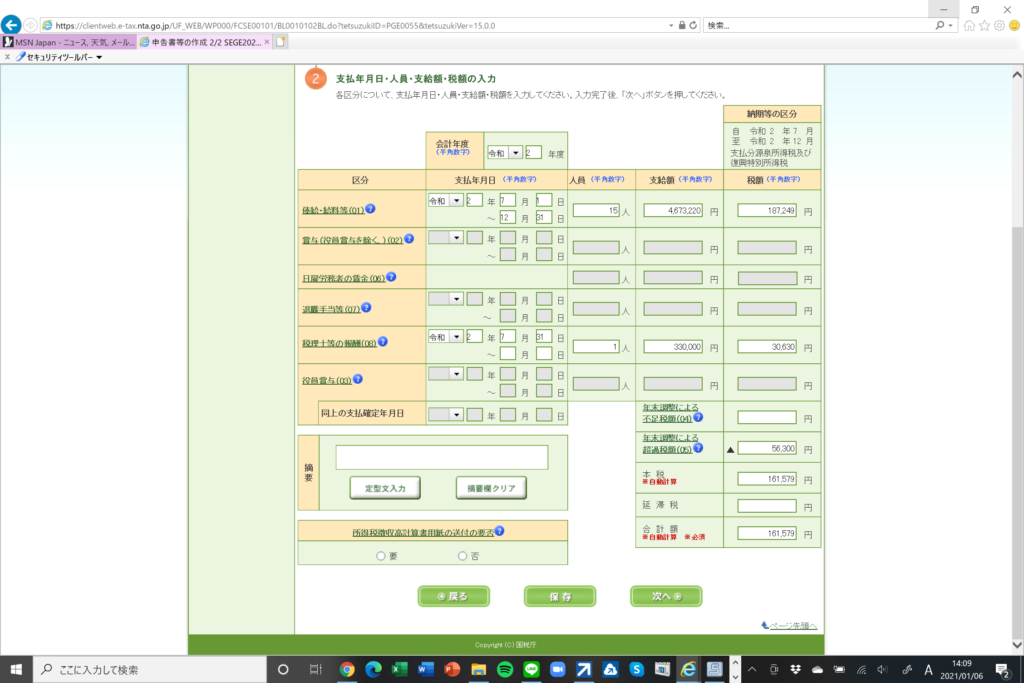

今回は令和2年7月~12月分を想定して納期等の区分や区分の入力を行っています。

入力できたら、「次へ」

支払年月日や人員、支給額、税額の入力欄へ進みます↓

一番上が、給与等への支払について、入力する欄です。

支払年月日は、給与の支払日で書いてもよいですし、

7月分から12月分という意味で、7月1日から12月31日としても

問題はありません。

人員は、7月から12月に給与等を支給した延べ人数を入力します。

税理士や司法書士など士業への報酬の支払いがあった場合は、

税理士等の報酬欄へ入力します。

また、年末調整が行われている場合は、

年末調整による過不足についても今回の納付に入れるのを忘れずに。

たいていの場合、年末調整をすれば年間の税金を払いすぎていることが多く、

納付すべき金額から相殺することができますので、納付税額が減るはずです。

(源泉所得税の実務では、年末調整により確定した年間の過払い源泉所得税を

還付請求せずに、1月以降の納税すべき税額と相殺する仕組みになっています。)

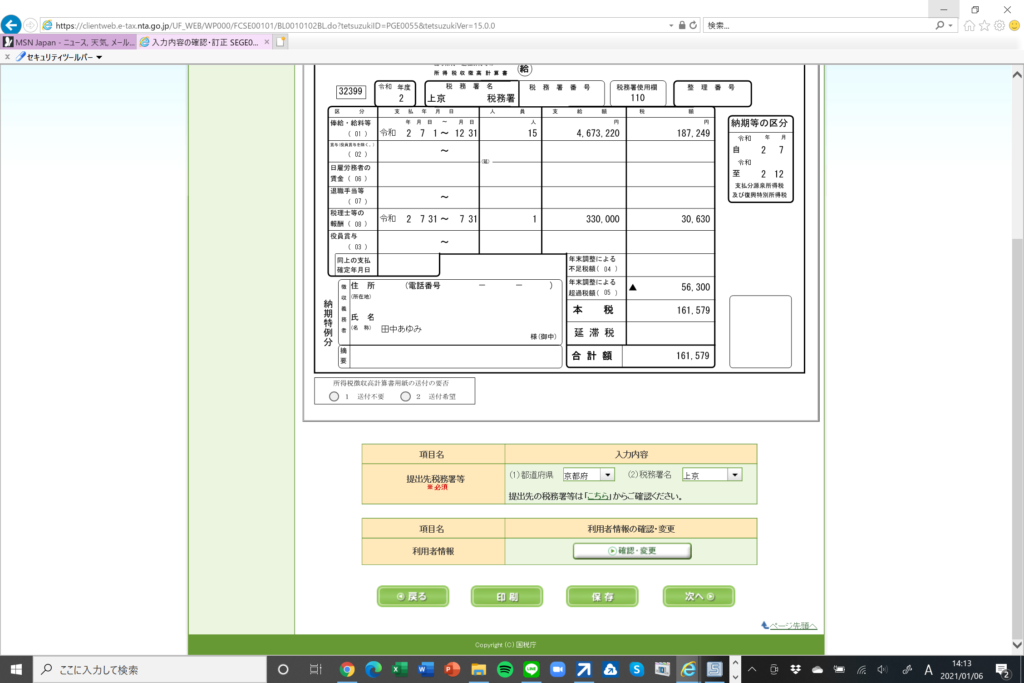

入力が終われば「次へ」。入力した内容に間違いがないかどうか確認します。

提出する税務署も管轄の税務署となっているかを忘れず確認。

間違いがなければ、「次へ」

受付システムの送信画面になりますので、

内容を一度保存してから、再度受付システムへ送信しますか?

と確認されるので、「はい」で送信。

データ送信が完了すれば、「即時通知の確認」をクリック。

ここで、受信通知画面(メール詳細)を確認します。

この画面は、紙で提出した場合の受付印に相当するものですので、

税務署が申告を受け付けた根拠書類となります。

必ずPDF等で納付書と共に保存しておきましょう。

まとめ

源泉所得税の納期の特例手続きを、

e-Taxソフト(Web版)で送信する場合の

方法についてまとめました。

送信が完了すれば同じ画面から続けてダイレクト納付

手続きも行うことができますので、

そのまま納付までして頂ければと思います。

(ダイレクト納付とは期日を指定又は即時に登録口座より

納付額の引落の設定をすることができる手続きです。)

▼娘日記

-姉8歳-

昨日から小学校開始。

宿題がない!とはしゃいでいました。

ー妹5歳ー

最近姉に影響を受けてけん玉に夢中です。

大皿から中皿への移動も時々できるように

なってきました。