「人材確保等促進税制」が令和4年3月決算法人よりスタートします

(1年決算法人の場合)。

新たな人材の獲得や人材育成の強化を促しつつ、

第二の就職氷河期を生み出さないようにする観点から、

令和3年度税制改正により導入が決まった制度です。

概要

人材確保等促進税制 をざっくりと説明すると、

新たに雇用した人材への給与が前年よりも増加場合、

増加した部分の一定割合を法人税額から控除できるという制度です。

人材を雇用した年度と、その翌年度は、

要件を満たせばこの税額控除が受けられる可能性があるということ。

しかし、この内容だけだと見誤ってしまう複雑なルールもありますので、解説していきます。

要件があります(①②のいずれにも該当すること)

税制の適用を受ける場合は、必ず要件(条件)がつきものです。

今回の 人材確保等促進税制 の場合は、次の①②いずれも該当することが要件です。

①青色申告法人であること

②新たに雇用した従業員に支給する給与が、前年比で2%以上増加していること

新たに雇用した従業員に支給する給与とは、

従業員を雇用した日から1年以内に支給する給与を言います。

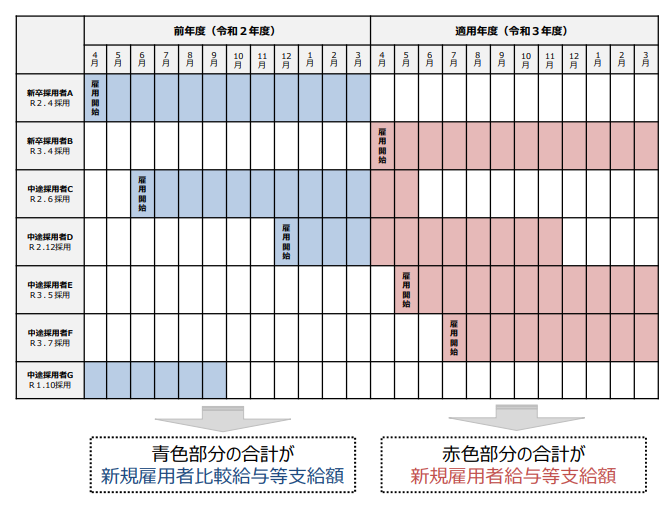

図の例では

(赤色部分の給与等合計《今年度》)-(青色部分の給与等合計《前年度》 )/(青色部分の給与等合計《前年度》)≧2%

であれば、②の要件を満たすことになります。

新規雇用者は、必ずしも新卒でなくても中途採用でも構いません。また、複数の新規雇用者がいなくとも、例えば上図のDさん(上から4人目)だけの雇用でも要件を満たす可能性はあるわけです。

ただし、これらの新規雇用者は、雇用保険の一般被保険者に限られます。

法人税額から控除できる額は?

法人税額から控除できる税額は、

(申告年度の赤色部分の給与等合計)×15%(※上乗せ要件に該当する場合20%)

となります。

ひとくちに赤色部分と表現しましたが、

この計算の際は雇用保険の一般被保険者でない新規雇用者の給与等も

計算に含めるところが注意点です。

※教育訓練費の額が前年度より20%以上増えている場合には、この税額控除の割合が15%から20%になります。これが上乗せ要件です。

教育訓練費の額とは、職務に必要な技術や知識を習得・向上させるための研修費等を指します。

ただし役員に対するものは除かれます。

税額控除の額は給与総額の伸びを上限としていたり、

法人税額の20%が限度とされていたりして、

必ずしも全額が控除できるわけではありません。(下記URLガイドブックP8参照)

ただ、法人税額が少なくなるということは、

法人税額を課税標準としている地方税に関しても、

連動して低く計算されますので、

実際には法人税額の減少分以上の節税効果があります。

所得拡大促進税制と人材確保等促進税制どちらを選ぶ?

所得拡大税制(賃上げ税制)と呼ばれている制度も残っています。

「所得拡大促進税制」は、青色申告法人等が、一定の要件を満たした上で、

前年度より給与等の支給額を増加させた場合、

その増加額の一部を法人税から税額控除できる制度です。

今回の人材確保等促進税制と制度がよく 似ていますが、

所得拡大税制の場合は新規採用かどうかは問いません。

その点が人材確保等促進税制と異なる点です。

また上乗せ要件も異なっています。

所得拡大税制と人材確保等促進税制は選択適用となっていますので、

どちらの制度も要件を満たす場合は、有利な方を選択するとよいです。

どちらが有利かは顧問税理士がいればシミュレーションして、

選択適用してくれますので安心ですね。

まとめ

人材の採用は、税金を安くするために行うものではありませんが、

人材を確保をした結果、この制度がうまく活用でき、

会社の税金負担が少なくなればいいですね。

研修費については、前年度の研修費と今年度の研修費を

あらかじめ期中から把握しておくと、

上乗せ要件をクリアできるような研修計画を整えることは想定できそうです。

ここには記載しきれなかった細かな注意点もあります。

制度が活用できそうな場合は早めに準備をすすめることをおすすめします。